Байқасақ, Президент биылғы Жолдауын ақша-несие саясатына қатысты пікірден бастаған. Ішінде нақты секторға берілетін несие көлемінің аздығы, банк акционерлерінің дивидендіне сай салықты әділ жүйелеу, салаға қажет жаңа заң туралы ұсыныс бар. Әрбірі экономикалық салмағы тұрғысынан бірінен-бірі өтеді. Kazinform тілшісі мәселенің мінберде көтерілуіне не түрткі болғанын әрі болжамды шешімін тарқатып көрді.

Тұтынушылық несие 18 трлн теңгеден асады

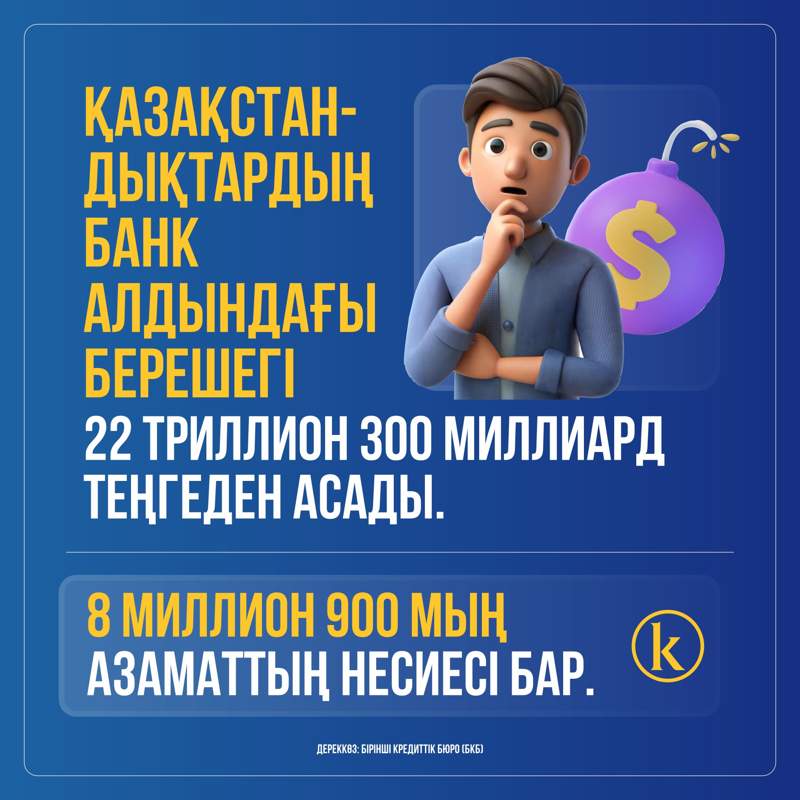

Елдегі екінші деңгейлі банктердің несие саясатына назар аударсақ, нақты секторға селсоқ қарайтынын байқаймыз. Мысалы, биыл банктер тұтынушылық несиеге – жеке тұлғаларға 18 трлн теңге қарыз берген. Ал бизнеске бағытталған несие мөлшері 13,5 трлн теңгеден аспайды. Демек, қаржы ұйымдары азаматтарға берілетін кредитке арқа сүйеп отыр деген сөз. Бұдан қос тарапқа бірдей пайда болса жөн-ау, алайда халықтың маңдайы шылқып тұрған жоқ. Несиесін өтей алмай жүргендердің қарызы 1 трлн теңгеге жетті, несие жүктемесі ұлғайды.

Мәселенің мәні азаматтардың берешегінде емес, экономикалық дисбаланста. Тұтынушылық несие көлемі көбейгелі банк ақшасы сонда кетіп жатыр. Үкімет болса, кәсіпкерлікті дамыту үшін қазынадан қаржы алуға мәжбүр. Бюджеттің бүйірі томпаймай тұрғанда мұның өзі салмақ.

– Қазір нақты секторға несие әлі де ойдағыдай берілмей жатқанын ашық айтуымыз керек. Шағын және орта бизнесті жеткілікті қаржыландыру мәселесі де шешімін тапқан жоқ. Бұл жағдай еліміздегі іскерлік ортаның белсенділігіне, экономиканың тұрақтылығына және дәйекті дамуына кедергі келтіріп отыр. Үкімет пен Ұлттық Банк бірлесіп, осыған қатысты оңтайлы шешімдер ойластыруы керек. Банктердің экономикаға көбірек қаржы құюына жағдай жасау қажет, – деді Президент.

Қамқорлық қайтымы болуы керек

Бұл сұраудан гөрі талапқа жақын ұстаным. Президент Жолдауда айтқандай, отандық банктердің есебі түгел. 2024 жылы олар 1,4 трлн теңге таза табыс тапқан. Былтырғы көрсеткіштен 16,7% жоғары, рекордтық меже. Кейінгі бес жылда банктердің табысы 3 есеге дейін артты. Ескеретін жайт, табысы жоғары банктерде таза пайданы акционерлер өзара бөліп алады. Дивидендке сай салық төлеуді білмейді, себебі заңда қарастырылмаған.

Елдегі 21 банкті жеке жіктесек, биыл ешбірінің есесі кеткенін көрмедік:

- Halyk Bank – 444,2 млрд теңге,

- Kaspi Bank – 281,9 млрд теңге,

- ЦентрКредит Банкі – 101,8 млрд теңге,

- ForteBank – 89,1 млрд теңге,

- Jusan Bank 83,7 млрд теңге таза табыс алса, қалған 16 банктің жиынтық табысы 388,1 млрд теңге болған.

Қаржы ұйымдары аталған көрсеткішке өз күшімен жетті деп айта алмаймыз. Билік бизнестік орта қалыптастырып, инвестициялық климатқа жайлы жағдай жасады. 2010-2020 жылдары банктердің активті ахуалын жақсартуға, айналым қаражатын ұлғайтуға 4-5 трлн теңгеден астам қаражат жұмсалғанын білеміз. Қаржылық дағдарыстан шығып, экономика өсімге бет алған кезде де көмек бәсеңдеген жоқ. Банктер Ұлттық қордан ақша алуды әлі тоқтатпаған.

Қоғам енді талап қоя бастады. Банктер алған қаржысын қайтарып, бизнеске несиені ұлғайтсын деген уәж айтуда. Оған себеп те жоқ емес. Экономист Мақсат Халықтың пікірінше, банктердің мемлекеттен алған қаржыны өтеу үрдісі баяу, алған ақшаның 90 пайызы мемлекетке қайтпаған.

– Қолдау басталған сәтте көмекке жүгінген банктердің бәріне жәрдем бермей, кей әлсіз банкті банкрот деп тану керек еді. Сол кезде нарықта бәсекеге қабілетті банктер ғана қалады. Мысалы, 2008 жылы АҚШ-тың өзі бірнеше банкті құтқармады. Бұдан ұтпаса, ұтылған жоқ. Сондықтан Үкімет қаржы ұйымдарын қорғай бермей, осы экономикалық практиканы да қолдануы керек секілді.

Оның үстіне отандық банктер мемлекет көмегіне сай әрекет жасап жатыр дегенге сену қиын. Бір мысал – банктердегі жылдық сыйақы мөлшерлеме 56 пайыз. Үкімет мұны 41 пайызға дейін төмендеткісі келеді. Бірақ оның өзі аз. Сарапшы ретінде 30 пайызға дейін түсіру керек деп санаймын. Себебі, пайыздық мөлшерлеме салдарынан азаматтар алған несиесін қайтара алмай жүр. 3 жыл бұрын берешегін 90 күннен кешіктіргендер саны 500 мыңға жуық болатын, бүгінде 1,5 млн адам, – деді Мақсат Халық.

Сарапшының сөзінше, банктерге көмекті азайту әрекеті бұрын да болды. Алайда көп банк қаржылай қолдаусыз тұралаған. Бұған себеп болған экономикалық заңдылық емес, банк иелері мен акционерлерінің ашкөздігі. Айтуынша, банкті қаржылық қиындықтан шығару – алдымен компания иесі мен үлескерлерінің міндеті. Ал олар мемлекетке иек артудан басқа әрекет жасамаған. Ол аздай, пайдадан алған дивидендіне сәйкес салық төлемей, пайыздық мөлшерлемені төмендетуге құлықсыз.

– Әлемдік тәжірибеде банктер бизнесті қаржыландыруға тәуелді. Кәсіпкерлікке негізгі қаржы жеткізу банктер арқылы жүргізіледі. Бізде керісінше, мемлекет бизнеске арнайы бағдарлама әзірлеп, субсидия арқылы жеңілдетілген несие береді. Банктер тарапынан бизнеске арналған ешқандай тиімді несие жоқ. Болған күнде пайыздық мөлшерлеме 20 пайыздан басталады. Ондай несиені қай кәсіпкер алсын. Өйткені, шағын және орта кәсіптің таза табысы 20-30 пайыз шамасында, ал сол қаржыны қайта банкке берсе, оның несі кәсіпкер? Онда ол – өз-өзін жалдаған жұмысшы, – деді ол.

Елдегі ақша-несие саясатын жүргізуші негізгі құрылым – Ұлттық банк. Сарапшының айтуынша, Ұлттық банк базалық пайыздық мөлшерлемені (БПМ) түсіруге мүдделі. Ол үшін келер жылдан бастап инфляция деңгейін төмендетіп, 4-5 пайыз мөлшерінде ұстап тұруы шарт. Егер инфляция расында сол деңгейде болса, базалық пайызды ақырындап түсіруге мүмкіндік болмақ. Әлемдік тәжірибеде инфляция мен базалық пайыз арасындағы алшақтық 3-4 пайыздан аспайтынын ескерсек, бұл – орынды бастама.

– Дегенмен экономика бір ғана позицияға құрылмайды, көпвекторлы тетігі бар. Күшке салып көндіру қатерлі. Егер базалық мөлшерлеме аз болса, банктер қаржыны өзінде ұстамай, бизнесті қаржыландыруға мүдделі болатыны рас. Алайда БПМ-ді шектен тыс түсіру инфляцияны бақылай алмайтын ахуалға әкелуі мүмкін. Түркия бұл практиканы қолданып, сәтсіздікке ұшырады. Оларда инфляция 80 пайыздан асты. Қымбатшылық белең алған. Сондықтан экономистер жан-жақты зерттеп, шешім шығарса жөн, – дейді сарапшы.

Жаңа заң банк лоббиін жоя ма?

Банк жүйесіндегі қордаланған мәселені шешудің бір ғана жолы бар, ол – жаңа заң. Қазіргі қолданыстағы құжат ескірді, 30 жыл бұрын қабылданған. Бастысы, онда банктердің экономиканы қаржыландыру міндеті жоқ, салықтың салмағы аз. Бәсеке үшін бейтарап дамуға мүмкіндік беріліпті. Мұндай жеңілдіктің салдарын Үкімет тартып отыр. Нақты сектордағы маңызды жобаларға қаражатты халықаралық банктерден алып, жауапкершілікті квазисекторға жүктеумен болды. Сондықтан болар, сарапшылар «Банктер және банк қызметі туралы» заң банк лоббистерінің ықпалымен қабылданған деген ойда.

– Қазіргі салалық заңды қабылдаған кезде банк лоббиінің ықпалы жүрген. Банктерге салынатын салық мөлшері төмен болды, мемлекет тарапынан қолдау жүргізілетін тетік қарастырылды. Акционерлердің дивидендіне сай салық төлеу туралы пункт жоқ. Әлемдік тәжірибеде депозиттен пайда келсе де, салық төлейді. Бізде оған да салық төленбейді. Бұл заңды қайта қарастыру керек, – деді Мақсат Халық.

Президент те жаңа заң қажетін айтты. Онда банктердің пайдасына сәйкес салық төлеуі, цифрлық активтер айналымы, салаға инновация енгізу мәселесі қамтылған. Заң қабылданса, банк секторына табыс салығынан бөлек, акционерге төленетін дивиденд салығы салынбақ. Бюджеттің кіріс бөлігінің кемшін екенін ескерсек, қосымша салықтар бюджетке көмек болатыны сөзсіз. Ал оның механизмі мен талабы қандай болатыны уақыт еншісінде. Әзірге белгілісі – қаржы сегментінің тағдырын айқындайтын Банктер туралы заң келесі жылы маусымда қабылданып, жаңа Салық кодексі 2026 жылы қолданысқа енгізілмек.